2025年,AI成为科技领域最强劲的引擎,创造了惊人的财富效应。OpenAI在短短几年间成长为AI产业的核心“造富引擎”,估值攀升至约5000亿美元,成为全球最具价值的非上市科技公司之一。英伟达凭借其GPU的绝对统治力千金策略,2025财年经营利润率高达62.5%,815亿美元的营业利润相当于中国移动、中国电信、中国联通三家运营商全年利润总和的近三倍。台积电受益于人工智能芯片和基础设施需求的快速增长,2025年第三季度实现147.5亿美元净利润,经营利润率高达50.6%,连续七个季度利润增长。光模块供应商中际旭创受益于AI算力基建热潮,股价从2022年的17元左右飙升至2025年最高的456元,市值突破4,000亿元人民币大关,最新2025年半年报的经营利润率为33%。

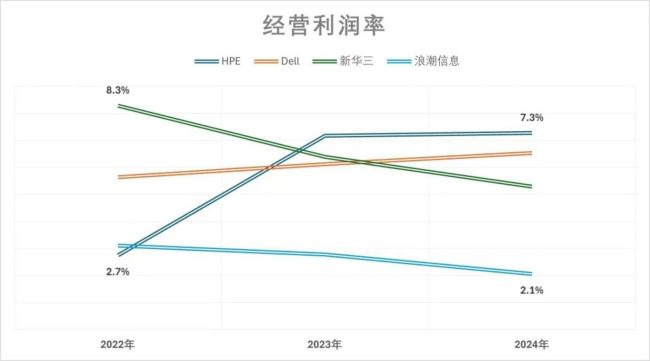

与AI大模型、芯片和关键部件供应商的风光无限形成鲜明对比的是,负责将这些先进技术整合成稳定可靠算力基础设施的服务器厂商,其财务表现普遍低迷。尽管AI行业景气度提升推动了这些服务器厂商的营业收入大幅提升,但并未带动其利润水平显著增长。Dell、HPE、浪潮信息、新华三等主流服务器厂商的经营利润率长期徘徊在10%以下。这些在AI产业链上负责把GPU装进铁盒子、再把铁盒子搬进数据中心的服务器厂商们,虽然穿着光鲜亮丽的科技外衣,但角色却与建筑工地上的搬砖工无异,即使房子卖到天价,他们也只是赚个搬砖费而已。

以一台在美国市场售价高达30万美元的典型AI服务器机柜(配置8张H100 GPU,风冷散热)为例,剖析其成本构成千金策略,可以清晰地揭示出Dell、HPE等服务器厂商的利润困境。同一条价值链,利润差出10倍,芯片、光模块、存储等部件供应商都在吃肉,而负责辛苦攒机的服务器厂商只能啃骨头,在整条价值链中只能分得约8%的微薄利润,并且还要承担起100%的交付风险。由于核心GPU供应商仅英伟达一家,交货周期长达52周,且要求先款后货;博通等高速交换芯片供应商每年例行涨价,HBM内存也常被要求捆绑销售,因此议价能力极弱的服务器厂商始终处于被上游供应商“掐脖子”的困境中。

上游供应吃紧之外,下游需求环境亦不轻松。服务器需求集中在微软、谷歌、Meta等大型云服务商手中,他们利用集中采购优势,通过公开招标、价低者得的方式压价,还会设置复杂的季度返点条款,未完成供货目标即扣款,更有甚者还推行库存共管模式,将库存跌价风险转嫁一半给服务器厂商。已经陷入上下游双重夹击困境的服务器厂商们,还要面对同行的激烈竞争。位居全球服务器出货量前三名的Dell、HPE和浪潮信息,市场份额分别为17%、16%和12%,无一超过20%,可见市场分散度及竞争之激烈。AWS、微软、Meta等云巨头还委托工业富联、广达、纬颖等ODM厂商生产白牌服务器,进一步压低采购成本,迫使品牌服务器厂商跟进降价以避免出局风险。

上下游的双重夹击与同行的惨烈竞争千金策略,最终导致服务器行业整体“躺平”在低利润区间。造成这一切的根源是服务器制造领域的技术壁垒已被迅速磨平,核心优势丧失殆尽。过去二十年,服务器制造被视为高技术壁垒行业。无论是复杂的主板设计,还是苛刻的散热与电源系统,抑或冗长的可靠性验证流程,都足以让后来者望而却步。然而,随着全球供应链的成熟与制造环节的分层协作,这道“壁垒”正以惊人的速度被磨平。主板的12层高速PCB方案——曾经代表系统工程极致复杂度的象征——对于主要ODM厂商而言,已经成为“模板化生产”。从设计到打样、验证、量产,周期最短仅需三个月即可完成仿制或微创新。硬件电路设计不再是技术护城河,而只是时间和资源的问题。

散热系统的情况更加典型。从风冷到液冷的转变本被视作一次产业升级,似乎为服务器厂商创造了新的竞争空间。但实际上,核心专利和技术壁垒并不在整机厂商手中,而集中在冷板、接头、泵阀、导热界面材料等上游供应商处。整机厂商更多扮演的是“系统集成商”的角色——协调各部件、验证性能、通过认证。即使液冷方案成为主流,其利润和知识产权也大多掌握在散热部件制造商,而非品牌服务器厂商手中。

在软件栈层面,服务器厂商几乎完全失去了主导权。以GPU计算生态为例,NVIDIA的CUDA、AMD的ROCm、以及Intel的oneAPI不仅定义了计算加速框架,也牢牢绑定了软件开发者生态。服务器厂商无论采用哪一家的GPU或加速卡,都必须在对方的软件栈中“被动适配”,几乎无法创造独立的软件价值。这意味着,服务器整机厂商虽然承担了系统集成、固件调优、性能验证、交付运维等繁重工作,却注定难以从中攫取可持续的利润空间,由此服务器厂商除了拼交付速度和资金成本外,通过以价换量赢得规模效应已成其主要生存策略。

服务器市占率位居全球前三、中国第一的浪潮信息发布了2025年的中期报告,其财务表现恰是服务器厂商生存困境的典型样本。2025年上半年,受客户需求增加、服务器销售增长推动,浪潮信息实现营收802亿人民币,同比大幅攀升了90%;但与此同时其成本也同比增加了96.6%,导致毛利率水平从去年同期的7.6%进一步下滑到4.5%。从费用支出来看,浪潮信息2025年上半年支出了6.3亿销售费用、3.6亿管理费用和15.3亿研发费用,同比变化不大;但15.3亿研发费用仅占802亿营收的1.9%,如此低的研发费率反映出服务器厂商技术壁垒被磨平,核心专利和软件知识产权被旁路而无需过多投入研发的特征。802亿的营收扣除765亿的采购制造成本、26亿的费用支出和4.9亿的信用及资产减值,再加上其他受益之后,浪潮信息从经营活动中赚取的利润就只剩下8.4亿,经营利润率仅有1.05%。

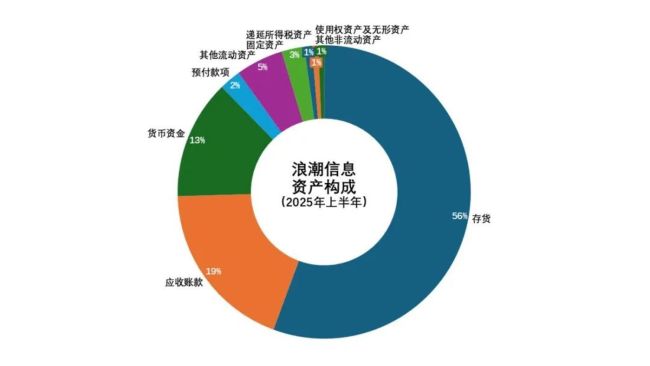

这相当于浪潮信息每卖100元产品,仅能留下1元经营利润,盈利能力还不如一家早点摊子。根据北京市监局2025年8月的备案数据,抽样50家北京社区早点摊的平均利润率是18.4%。再来看资产负债情况。在浪潮信息2025年上半年1070亿的总资产里,流动资产(1019.8亿)占了95%,其中存货高达595.2亿,同比增加了46%,占到总资产的56%;应收账款高达202.4亿,同比增加了74%,占总资产的19%。由于上游CPU、GPU、存储器等核心部件供应紧张,为了抢占货源,服务器厂商需要提前2–3个季度锁货从而导致库存高企;而下游客户又往往集中在互联网、运营商、政府等大型客户,普遍采用60–120天账期,由此推高服务器厂商的应收账款。

存货和应收账款的增长不仅意味着服务器厂商的资金被占用,而且还会带来资产减值的风险。浪潮信息2025年上半年共计4.9亿信用及资产减值损失里,有4.3亿来自应收票据和应收账款的坏账损失,有0.6亿来自因存货跌价及合同履约成本减值造成的资产减值损失。每当上游核心部件供应商推出新一代产品,服务器厂商就要遭受一次库存的老型号产品被动减值的打击,浪潮信息在2023年和2024年因存货跌价及合同履约成本减值造成的资产减值损失分别高达4.5亿和5.1亿。

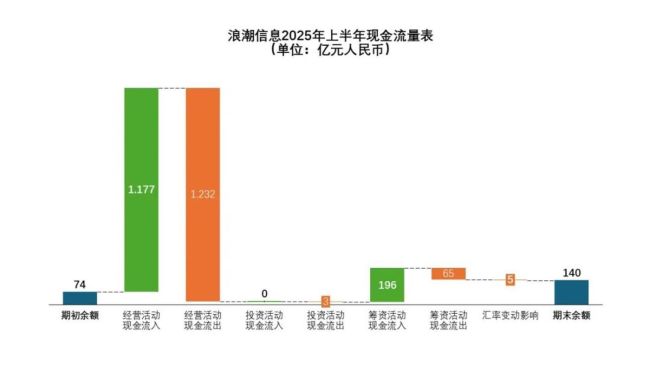

营收增长使得浪潮信息销售商品、提供劳务收到的现金高达1146亿,同比增长了139%;但购买商品、接受劳务收到的现金亦高达1196亿,同比增长141%,并最终导致经营活动产生的现金流量净额为-55.8亿,几乎吃掉去年底留下来的全部现金余额,显示公司自身造血功能严重不足。为了补充现金以维持公司正常运营,浪潮信息只能对外筹资,通过“借款”流入195.5亿现金,得以将公司上半年的现金余额维持在140亿人民币。然而,196亿人民币通过“借款”取得的现金反映在资产负债表里就变成了负债,不仅导致浪潮信息2025年上半年的利息费用同比增长46%达到3.1亿,超过2024年全年的利息支出(2.02亿);而且也直接推动浪潮信息2025年上半年的负债同比增加了69%(短期借款同比扩大了8.8倍)达到862.5亿,使得其资产负债率高达81%。

浪潮信息不足5%的毛利率,高达81%的资产负债率,高企的库存,缺血的现金流无一不印证着在高速发展的AI产业里,服务器厂商替上游芯片霸主打工、替云巨头垫资,最后把全部风险扛在自己资产负债表上,却只赚到产业链1%辛苦钱的悲催境地。尽管AI训练集群的规模从万卡级别向十万卡级别迈进为整个产业带来了营收大规模增长的可观机会,但对于以Dell、HPE和浪潮信息为首的服务器厂商而言,AI时代的热闹属于英伟达,传奇故事属于OpenAI,庞大订单属于云巨头,可观利润分散于上下游的众多参与者——却唯独难以留在自己手中。这些服务器厂商们恰如数字经济的基石,默默承载着算力洪流,却只能在微利与风险中,依靠庞大的规模换取持续的“呼吸权”。在可预见的未来,如何突破同质化竞争、向上游技术或下游服务延伸以提升价值千金策略,将是它们必须面对的生存考题。

创元网提示:文章来自网络,不代表本站观点。